ترجمه و تنظیم: سیمین رُخ عبداللهی

بازار اوره سال جدید را با آرامش آغاز نمود اما انتظار می رود بدلیل عرضه مازاد بر تقاضا، قیمت ها در بیشتر سال برای کاهش تحت فشار قرار گیرند.

در مناقصه 22 دسامبر 2017 شرکت NFL هند اقدام به تامین 387 هزار تن اوره از ایران نمود و به این ترتیب زمینه برای افزایش قیمت ها در ابتدای سال جاری هموار شد. مناقصه مذکور نشان داد که عرضه اوره در بازار های جهانی با محدودیت مواجه است بطوریکه ایران تنها داوطلب تامین اوره هند بوده و هیچ محموله دیگری برای حمل تا 20 ژانویه در منطقه یافت نشد.

علی رغم سود خالص قیمت های مناقصه (250 دلار/تن ) که بسیار بالاتر از معاملات اخیر منطقه بود تامین کنندگان خلیج فارس در مناقصه مذکور حضور نیافتند. قیمت های اوره گرانوله آفریقا حتی بالاتر رفت و تامین کنندگان مصری در اوایل ژانویه قیمت های خود را10 تا 15 دلار/تن نسبت به نیمه دسامبر 2017 افزایش دادند.

برخی از خرید های بهاره اروپا و امریکای شمالی از افزایش قیمتها در سه ماهه نخست سال 2018 حمایت خواهد کرد.

فقدان صادرات چین نیز در این بین موجب افزایش قیمت ها می شود. میزان تولیدات چین در سال 2017 ،10 درصد افت داشته است و به مقدار نازل 55 میلیون تن در سال رسید. به دلیل کنترل های سفت و سخت زیست محیطی امکان دارد به کمتر از این رقم نیز برسد.

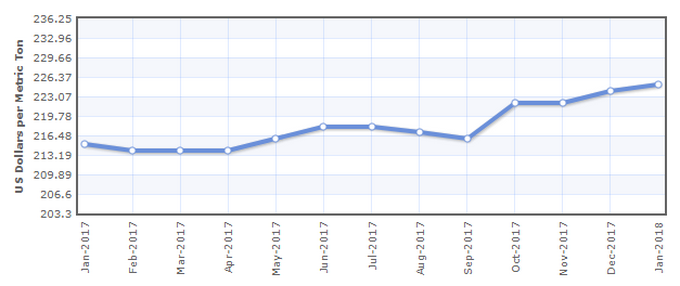

روند قیمت های اوره در یکسال اخیر تا ماه ژانویه 2018

.

.

بنا به دلایل فوق الذکر صادرات اوره چین در سال 2017 ، 47 درصد ریزش داشته که معادل رقم قابل توجه 4/66 میلیون تن می باشد . به دلیل الزام به رعایت قوانین محیط زیست، بسیاری از کارخانه های تولید اوره تعطیل شده و یا با ظرفیت بسیار پائین فعالیت می کنند که این امرخود به تنهایی ضربه مهلکی را به صنعت کود این کشور وارد کرده است. از سوی دیگر استفاده از گاز برای مصارف داخلی در فصل زمستان نیز عامل محدود کننده دیگری برای تولید کنندگان است. از این رو ظرفیت تولید در میانه دسامبر 2017 به پائین ترین رکورد خود یعنی 47 درصد رسید. بسیاری از مجتمع های تولیدی هم اکنون با 50 درصد ظرفیت تولید خود قادر به ادامه حیات هستند. چین بالغ بر 114655 تن اوره را در سال 2017 وارد کرده است که در مقایسه با واردات سال 2016 (مقدار 65794 تن ) بیانگر 74 درصد رشد است. قسمت اعظم این حجم از واردات (109590 تن) از سوی ایران تامین گردید.

با این حال چشم انداز وضعیت بازار در سه ماهه دوم سال آرام و خاموش است و تقاضا مقدار عرضه را نمی بلعد. با افزایش ظرفیت تولید امریکا مازاد عرضه در بازار های جهانی دوباره نمود خواهد یافت.

تولید اوره در سرتاسر دنیا در سال 2018، 194 میلیون تن برآورد گردیده است در حالیکه مقدار تقاضا حدودا" 174 میلیون تن می باشد. (بر طبق امار IFA) و این بدین معنی است که 20 میلیون تن اوره در سال 2018 مازاد بر تقاضا است.

با افزایش تولیدات داخلی در سال 2018 از میزان واردات کشورهای امریکا، هند، مکزیک و بولیوی کاسته شده است. کشورهای نیجریه روسیه و اندونزی نیز ظرفیت تولید خود را افزایش دادند.

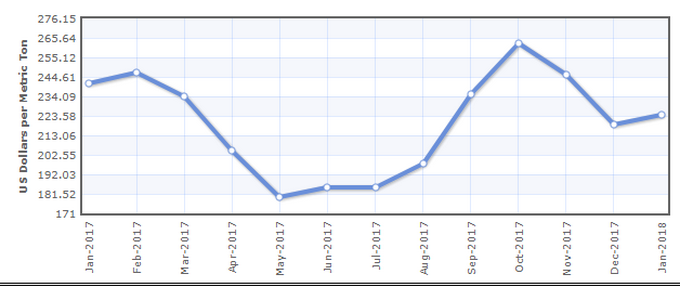

مقایسه قیمت های اوره آفریقا، آسیا، روسیه و برزیل

- اسید سولفوریک

پروژه های جدید اسید سولفوریک وضعیت این بازار را تعیین خواهد کرد.

با بروز وقفه در اجرای پروژه واحد تولیدی "کاشگان" در قزاقستان، هنوز صادرات سولفور از این کشور آغاز نشده است. اولین بشکه نفت خام از حوزه مربوط به نفت این واحد تولیدی در اکتبر 2016 صادر شد. اما تاکنون موفق به صادرات تنها یک تن محصول گردیده است.

در قطر به محض اینکه پروژه گاز طبیعی مایع در واحد تولیدی برانزن به مقدار مورد نظر 100میلیون تن در سال برسد آنگاه میتوان گفت تولید سولفور تا سال 2020 به بیش از 4 میلیون تن در سال افزایش خواهد یافت. فاز اول پروژه باید تا پایان سال 2017 به اتمام می رسید، اما اکنون این زمان تا پایان 2018 و ابتدای 2019 تمدید گردید.

درماه آگوست شرکت موتجات که بطور انحصاری اقدام به صادرات سولفور قطر می نماید یک قرارداد پنج ساله را با شرکتی که بنادر قطر را مدیریت می نماید امضا نمود . طی این توافق نامه مقرر گردید که سولفور از بندر حامد به بندر شانگهای چین و همچنین بنادر موندرا و ناهوا شوای هند حمل شود. سایر بنادر نظیر سوهار و سلابه در عمان و بندر دیر بانجی در ترکیه می باشند. این شرکت در نظر دارد تا در آینده نزدیک به بیشتر بنادر منطقه که در مجاورت این کشور هستند سولفور ارسال نماید.

انجام پروژه گاز در هند باعث افزایش ظرفیت تولید اسید سولفوریک از ماه ژانویه تاکنون گردیده است. مقدار این ظرفیت اضافی هنوز تعیین نشده است. اما طبق براورد های به عمل آمده 1/1 میلیون تن افزایش در ظرفیت تولید، میزان تولید محصول را به 1/7 میلیون تن در سال خواهند رساند.

با کاهش جریان معاملات در بازار فسفاته، شرکت OCP از این فرصت بهره برده و اقدام به توسعه برنامه های تولید خود کرده است. واحد جدید الاحداث گرانوله کردن شرکت OCP در مارس 2018 اولین محصولات خود را تولید خواهد کرد. همچنین افزایش تولید فسفات از واحد تولیدی واد الشمال شرکت معادن در عربستان سعودی در نیمه اول سال 2018 گزارش شده است.

شرکت MWSPC (شرکت تولید فسفات معادن وادالشمال) اولین محموله DAP خود را اواخر اگوست 2017 صادر نمود و هم اکنون با ظرفیت تولید سالیانه 3 میلیون تن DAP به یکی از بزرگترین تولید کنندگان DAP دنیا بدل شده است. شرکت معادن ، موزائیک و سابیک به ترتیب مالک 60درصد ، 25 درصد و 15 درصد از MWSPC می باشند.

MWSPC هم اکنون دسترسی خود به سولفور را محدود به عربستان سعودی کرده است. گمان میرود به محض تکمیل ظرفیت این شرکت، عربستان سعودی از صادرات سولفور به بازارهای خارجی امتناع نماید و بنابراین با کاهش عرضه، بازار با کمبود محصول روبرو خواهد شد. این وضعیت حداقل تا وقتی که قزاقستان به حجم کامل صادرات خود دست نیافته است ادامه خواهد یافت.

در بازه زمانی کوتاه مدت، چین در کانون توجه قرار گرفته است. قیمت ها در هفته های اخیر پس از جهش سریع در سه ماهه پایانی سال 2017 مجددا" سقوط کردند. از نظر بسیاری از کارشناسان قیمت های کنونی سولفور چین چندان قابل اعتماد نمی باشد. چین شاهد افزایش مصرف در نیمه دوم سال 2017 بود، خصوصا از اکتبر تا پایان نوامبر و این موضوع باعث خیزش چشم گیر قیمت ها در آن برهه زمانی شد، بطوریکه قیمت های سولفور وارداتی در چین از 5 اکتبر تا 16 نوامبر، 55 درصد افزایش یافت.

در آستانه سال جدید چین، برخی از تاجران برای اجتناب از قوانین حاکم بر مالیات محیط زیست که از اول ژانویه اعمال شد اقدام به تامین محصولات خود پیش از موعد نمودند اما به دلیل اینکه سفارشات به موقع به دست نمی رسد از میزان تقاضا کاسته شده است.

با این همه انتظار می رود در سال 2018 تقاضا برای کود بسیار قوی باشد و در عین حال بازار اسید سولفوریک با کمبود محصول مواجه شود. از این رو برخی از تاجران منتظرند تا قیمت ها در آینده نزدیک از کف خود خارج شود.

بنا به گفتی فردی مطلع تقاضای چین تا قبل از سال جدید چندان قوی نخواهد بود چراکه مصرف DAP هند و پاکستان با نزدیک شدن به پایان سال مالی محدود خواهد شد و وارد کنندگان قبل از آنکه یارانه های جدید تاثیر خود را بگذارند، در مورد خرید کالا با احتیاط عمل میکنند. هند مشتری همیشگی محصولات فسفات چین بوده است اما هم اکنون بدلیل کاهش صادرات چین باید بدنبال منبع دیگری برای تامین نیاز خود باشد.

از آنجا که کانادا بطور سنتی همیشه از قیمت های چین تبعیت می کند انتظار می رود که با کاهش قیمت های حاصل از فروش فوری در چین ، قیمت های ونکوور نیز با شروع سال 2018 سقوط کند. تولید کنندگان کانادا که تعهداتشان را بطور کامل انجام داده اند، با تکمیل پروژه "هارت لند" ظرفیت های جدید پریل کردن را افزایش داده و زنجیره تولید خود را توسعه می دهند.

مشابه قیمت های چین، قیمت های خلیج امریکا با شروع سال 2018 کاهش می یابد. در نیمه دوم سال 2017 بدلیل طوفان دریایی فلوریدا تولید محصول در واحدهای تولیدی آمریکا کاهش یافت و این امر موجب کاهش عرضه و مبادلات محموله های کوچک گردید. تاثیر مخرب طوفان هوریکان تا پایان سال 2017 خطوط تولید مجتمع های تولیدی کود و به تبع آن بازار امریکا را تحت الشعاع قرار داده بود.

روند قیمت های اسید سولفوریک چین

فسفاته

تقاضای قوی برای فسفات در سه ماهه نخست سال 2018 علی رغم واهمه از مازاد عرضه

با ورود به سال 2018 تقاضا در بازار فسفات بسیار قویتر جلوه خواهد کرد. خریداران هندی به احتمال زیاد در سه ماهه اول بدنبال اعلام سطح یارانه های سال جدید در فوریه و افزایش قیمت های خرده فروشی(MRP ( به بازار قدم می گذارند. انتظار می رود که خریداران خیلی زود خرید خود را انجام دهند چراکه سطح ذخایر DAP این کشور در حدود 500هزار تن می باشد و واردات DAP به کشور از ماه آوریل کمتر از 4 میلیون تن ثبت شده است. واردات DAP به هند در این سال مالی(آوریل 2017 تا مارس 2018) 4/5 میلیون تن براورد گردیده است.

تولید کننده مراکشی شرکت OCP، قرارداد اسید فسفریک را با شریک تجاری خود به امضا رساند. این محموله با قیمت 678 دلار/تن و با اعتبار 30 روزه در سه ماهه اول سال به صورت CFR به هند ارسال می گردد. واردات اسید سولفوریک با این سطح قیمت قطعا از تولید داخلی آن به صرفه تر می باشد.

تاجران نگران آن هستند که مبادا در سه ماهه اول با ورود محصولات مراکش و عربستان سعودی به بازار مازاد عرضه رخ دهد. تعطیلی مجتمع های تولیدی موزایک در اکتبر تاثیر زیادی در کنترل میزان محصولات بازار نداشته و باید دید که آیا میزان تقاضا می تواند این حجم از تولیدات بازار را پوشش دهد یا خیر؟ به نظر می رسد که تولید کنندگان علی رغم وفور کالا همچنان قیمت های خود را بالا نگاه داشتند و از طرفی هم خریداران می توانند صبر کنند تا قیمت ها پائین آید.

در این اثنا تولید کنندگان چین تمایلی به کاهش قیمت های DAP ندارند و مشغول معطل کردن خریداران عمدتا هندی خود هستند. پیشنهادات بالای قیمت DAP در چین همچنان ادامه دارد، از طرفی هم میزان تقاضا با ورود به سال جدید به آهستگی نمود می یابد.

با این همه تولید کنندگان چین هنوز بازار داخلی را ترجیح می دهند و سرگرم تامین و تدارک سفارشات قبلی و ارسال آنها به مقصد هستند و تا نیمه فوریه که سال نو آغاز می شود، هیچ فروش جدیدی را در برنامه های خود لحاظ نکرده اند.

میزان تولید DAP و MAP در مجتمع های تولیدی چین بدلیل محدودیت های محیط زیستی که از سوی دولت چین اعمال میشود (و احتمالا تا پایان سال 2018 نیز ادامه خواهد یافت) به شدت افت کرده است. دسترسی اندک به محصولات چین بازار را تحت الشعاع قرار داده، بطوریکه خریداران برای تامین نیاز خود بدنبال منابع غیر چینی هستند. در این بین سایر تولید کنندگان از آب گل آلود ماهی گرفته و با بهره گیری از فقدان محصولات چین، اقدام به افزایش قیمت های خود کرده اند.

علاوه بر این دولت چین طی اقدامی بی سابقه مالیات جدیدی را برای محیط زیست وضع کرده که شدیدا" به صنعت کود این کشور آسیب می زند. بر مبنای قانون جدید که از اول ژانویه 2018 بطور عمومی به اجرا درآمده است تولید کنندگان ملزم به پرداخت 5 یوآن در هر تن از ضایعات زغال خود ، 1000یوآن در هر تن با ازای ضایعات مضر و خطرناک و نیز 1/20 یوان برای هر واحد آلودگی جوی می باشند. برای هر واحد آلودگی آب نیز جریمه 1/40 یوآن /تن تصویب گردید.

همچنین از اول ژانویه دولت چین مالیات صادرات DAP و MAP و TSP و SSP (SINGLE SUPER PHOSPHATE) را در سال 2018 حذف نمود. مالیات وارد بر اسید فسفریک نیز حذف گردید. نرخ مالیات صادرات کودهای شیمیایی نیتروژن، فسفات و پتاسیم در سال 2018 با 20 درصد کاهش نسبت به سال 2017 به رقم 100یوان در هر تن رسید. برای سنگ معدن فسفات نیز مالیات از 15درصد به 10 درصد کاهش یافت.

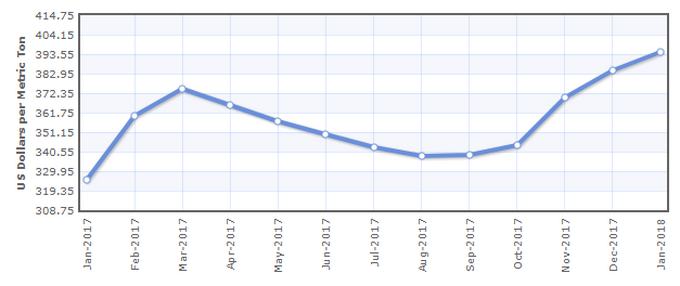

روند قیمت های DAP در یکسال گذشته

روند قیمت های TSP در یکسال گذشته

در غرب کانال سوئز دسترسی به محصول داخلی امریکا همچنان محدود است و به نظر میرسد این روند تا پایان سه ماهه نخست سال جاری ادامه یابد. بندر نولا در انتظار محموله های مراکش و روسیه است اما بدلیل هوای نامساعد جوی در بندر جورف لاسفر مراکش، کشتی ها با تاخیر به مقصد خواهند رسید. این موضوع زمانی اهمیت می یابد که بدانیم همزمانی در ورود کشتی ها به بنادر آمریکا ناگهان این کشور را با انباشت محصول مواجه کرده و توازن عرضه و تقاضا را بر هم میزند.

بدلیل فصل کاشت، تمام MAP موجود در بازار برزیل توسط مصرف کننده نهایی خریداری شد و تامین نیاز کشاورزان از خریدهای قبلی و تولیدات داخلی مرتفع گردید، همچنین از روند افزایشی قیمت ها نیز کاسته شده است. احتمال اینکه تقاضا در ماه فوریه افزایش یابد بالاست.

از منظر تامین، احتمال میرود کمبود محصول تا پایان سه ماهه اول سال 2018 ادامه یابد ولی با این وجود تولید کنندگان روسی از انجام تعهدات خود نسبت به خریداران داخلی، اروپایی و آمریکای لاتین خیال آسوده دارند. تولید کنندگان سعودی نیز با پیش بینی افزایش تقاضا از هم اکنون قیمت های خود را برای خریداران جنوب شرق آسیا و شبه قاره هند در سه ماهه اول سال بالابرده اند.

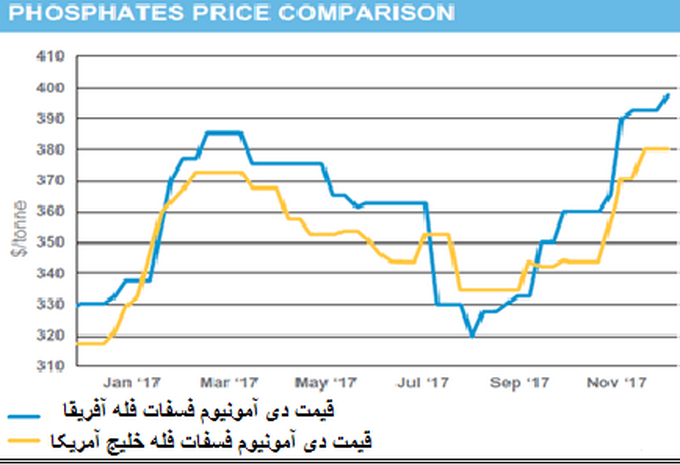

مقایسه قیمت فسفات آفریقا و آمریکا

.

.

پتاس

بهبود وضع بازار قوی پتاس همچنان به آهستگی صورت می گیرد...

فشار برای افزایش قیمت ها به احتمال زیاد در سال 2018 نیز تداوم می یابد و برخی از نشانه ها حاکی از افزایش قابل توجه قیمت در چندین قرارداد کلیدی است.

قیمت های قرارداد MOP هند از افزایش 30 تا 40 دلار/تن خبر می هد و برخی از تاجران حتی فراتر از این هم رفته اند. در سال 2017 قیمت 240 دلار/ تن بصورت CFR در قراردادهای MOP هند مبین 13 دلار/ تن افزایش نسبت به سال پیش از آن است.

علی رغم افزایش قیمت ها، تقاضا در هند امسال نیز بسیار قوی خواهد بود. وضعیت مشابهی که در سالهای پیش نیز اتفاق افتاد...

هند وارات 4/5 میلیون تن MOP را در تقویم سال 2018 قرارداده است. قیمت های قراردادهای هند را می توان بعنوان شاخص به کل بازار تعمیم داد و مبنای برآورد کلی قرار می گیرد. ضمنا با وارد شدن اروپا به فصل کاشت و استفاده از کود در اوایل سه ماهه اول محصول بیشتری به این منطقه تزریق خواهد شد.

در بازار تعدادی از پروژه های خرید پتاس نزدیک به اتمام است. در بلاروس پروژه استخراج 2 میلیون تن در سال معدن MOP ادامه دارد. این معدن توسط یک سرمایه دار روسی و با همکاری 10 شرکت بلاروسی احداث گردید. این معدن به گفته رئیس جمهور بلاروس آقای الکساندر لوکاشنکو مهمترین اقدام در تبدیل بلاروس به یک کشور پیشگام در صنعت پتاس دنیاست.

در آلمان، با شروع سال 2018 برنامه بلند مدت شرکت K+S تا سال 2030 دنبال خواهد شد. در نتیجه اجرای این طرح در فاصله یک هفته، دو خبر به گوش رسید. یکی تعطیلی ناگهانی معدن سیگموندشال و دیگری افتتاح معدن بتون در ساسکاچوآن کانادا. اخبار استخراج اولین تناژ معدن بتون بازار را تکان داد. این معدن جدیدالاحداث ظاهرا سنگ بنای برنامه K+S تا سال 2030 خواهد بود. موقعیت این معدن در منطقه ای از دنیا که از غنی ترین منابع پتاس برخوردار است از طرفی و دسترسی به بازار سودآور آمریکا از سوی دیگر، یک منبع مناسب برای شرکت K+S است تا برای برنامه های آتی خود روی آن حساب ویژه ای داشته باشد و علاوه بر آن ادامه فعالیت معدن بتون خون تازه ای را در صنعت فرسوده کود کشور آلمان به جریان می اندازد.

با این همه بازار پتاس هنوز تحت فشار زیاد برای افزایش قیمت هاست و قیمت های حمل نیز از طرفی هزینه ارسال به مقصد را بیش از بیش افزایش داده است. به نظر می رسد این روند تا پایان سال 2018 تداوم یابد.

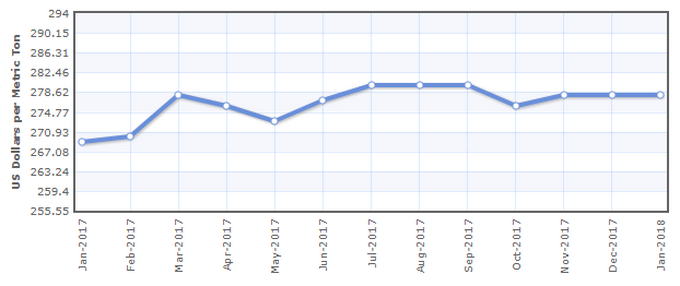

روند قیمت های پتاس در یکسال گذشته